EP59|日本當紅的「界隈」怎麼影響消費行為?& 牛丼連鎖店—吉野家的拉麵戰場

● 本集重點

—日本反壟斷法所催生出的手遊課金商機

—界隈到底是什麼?從WEGO的行銷策略來認識界隈對消費和商業的影響

—吉野家「脫牛丼」計畫,拉麵市場成發展重心

開工不Blue!三則新聞幫大家開機暖身!!

EP59是Yuki過年期間的寒假作業(?)

誠意滿滿,還請大家笑納!

1、日本反壟斷法所催生出的手遊課金商機

2024 年 1 月 23 日,日本大手新聞閱讀應用程式 Gunosy 的全資子公司 Game8 與 Sony Payment Service 宣布成立合資公司 S8 Plus,持股比例分別為 60% 和 40%。S8 Plus 專注於為手機遊戲提供 App Store 和 Google Play 以外的第三方金流服務,並推出兩大核心產品:「S8 Shop」與「Game8 Store」。

「S8 Shop」幫助遊戲開發商在官方網站中架設支付系統,讓玩家直接消費。;而「Game8 Store」結合 Game8 的遊戲攻略網站,在攻略文章中內嵌課金商品,為玩家提供便捷的購買方式。

與 Apple Store 和 Google Play 高達 30% 的手續費相比,S8 Plus 的服務手續費最低僅收 5%,對遊戲開發商而言吸引力極高。

#反壟斷《智慧型手機應用程式競爭促進法》催生出的課金商機

2024 年 6 月,日本通過了《智慧型手機應用程式競爭促進法》,要求科技巨頭允許應用程式開發商使用外部支付方式,此法案預計在 2025 年底前正式實施。過去,蘋果和 Google 長期壟斷遊戲內課金市場,其高昂的手續費讓開發商利潤被大幅壓縮,而類似的反壟斷法規也已在歐美各國逐步落實,以推動市場競爭的公平性。

根據日經新聞的資料,日本國內應用程式內課金金額每年高達 2 兆日圓,其中遊戲類別占約 6 成。若以目前蘋果和 Google 的 30% 手續費計算,僅遊戲相關的抽成金額每年就高達 4000 億日圓。在法規支持下,開發商得以從這龐大的成本壓力中釋放,並能選擇更合理的支付方案。而這也為第三方金流業者帶來了難得的市場機會。

在所有應用程式類型中,遊戲開發商因貢獻了多數課金額,率先積極尋求替代方案,探索「遊戲外課金」的可能性。

#「遊戲外課金」的群雄割據

儘管法規要求科技巨頭開放第三方支付,但蘋果與 Google 仍禁止應用程式內嵌導向外部支付的連結。此限制嚴重影響了開發商引導玩家選擇第三方支付的能力,特別是對遊戲業者而言,將玩家從遊戲體驗中抽離至外部網站進行課金,無疑對遊玩體驗是一大考驗。因此如何讓玩家更順暢地接受遊戲外課金成為業界的重要課題。

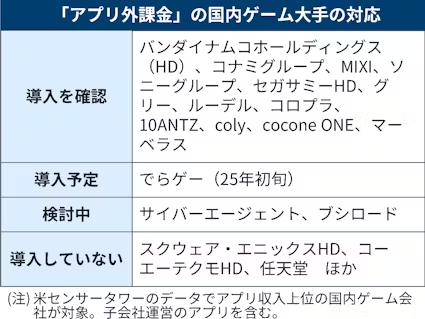

目前,日本遊戲業界的大廠如 KONAMI、BANDAI NAMCO、MIXI、SEGA 等率先推動遊戲外課金的試驗,中小型開發商也開始紛紛跟進。根據日經新聞的統計,已有約 4 成的知名遊戲廠商導入遊戲外課金機制。

本身就是各種玩家聚集地的遊戲攻略網站,也在這波趨勢中,成為首選的集客渠道,看準這個切口的遊戲媒體們,迅速與第三方金流業者合作。例如,2024 年 12 月,日本第三方金流業者 Digital Garage 與 GameWith 遊戲攻略網站合作,允許玩家在攻略文章中直接購買遊戲內商品;GMO TECH 則與アルテマ(Artema)合作,為玩家提供便捷的課金入口。除了替玩家提供更多支付選擇,也為遊戲媒體創造了廣告以外的新營收模式。

#脫離巨頭的挑戰:技術穩定性與跨境金流支持

隨著歐盟《數位市場法》的施行以及 Epic Games 與蘋果的訴訟等事件,全球遊戲業的反壟斷趨勢已成共識。然而,對於第三方金流業者來說,仍面臨以下挑戰:

- 跨境支付的複雜性:日本市場的遊戲玩家中,不少來自海外。第三方金流業者需要提供穩定、便捷的跨境支付服務,並滿足多幣種需求。

- 技術穩定性:蘋果和 Google 提供的內建金流系統因其便利性和穩定性深受玩家信賴,而第三方金流服務需要達到同等的穩定性,否則容易流失玩家。

隨著市場開放,遊戲多元支付時代已然來臨,但在進一步降低手續費、改善使用者體驗的同時,業界仍需克服技術和運營上的挑戰。

*1 根據 Digital 2024 的資料,台灣2024年應用程式內購金額約為40億美金,約為6,200億日幣。

新聞參考來源:アプリ外課金の新会社、ゲーム販売企業の収益拡大を支援 巨大ITの寡占解消へ

2、界隈到底是什麼?從WEGO的行銷策略來認識界隈對消費和商業的影響

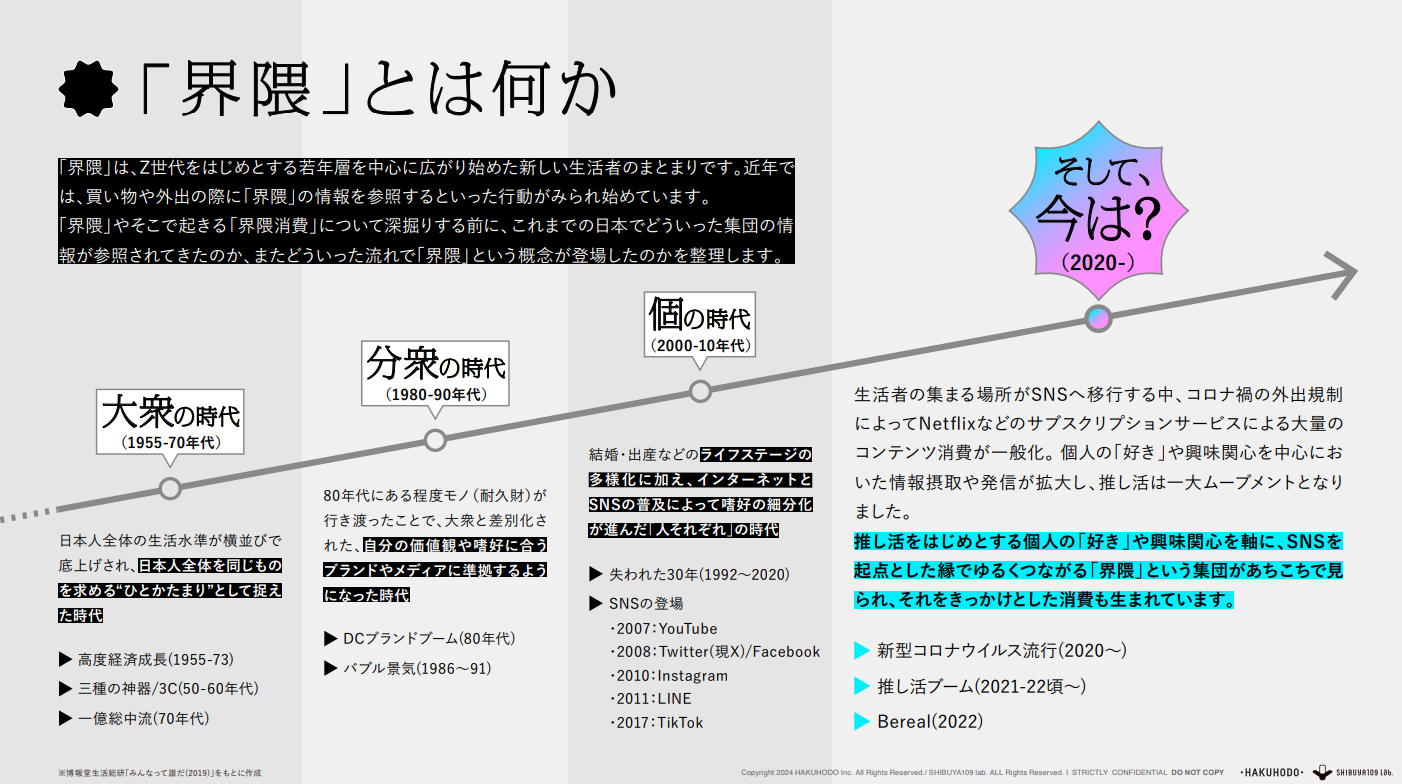

隨著社群媒體的普及與年輕世代消費行為的轉變,傳統的大眾行銷模式吸引力逐漸減弱,而基於興趣與嗜好聚集而成的「界隈文化」正快速崛起。「界隈(Kaiwai,かいわい)」一詞不僅是近年日本的流行語,更象徵著市場從過去的大眾世代,逐步邁向更加細緻的分眾時代。

這次,我想透過博報堂與 SHIBUYA109 lab. 共同發布的《界隈消費報告》,以及 WEGO 品牌所實踐的「界隈行銷」,帶大家認識界隈的概念、並探討與現今網紅行銷的關聯性。

註:SHIBUYA109 lab. 由 株式会社 SHIBUYA109 エンタテイメント 經營,專注於研究 20 歲左右年輕人的價值觀與消費行為,並提出相應的行銷建議。

#何謂「界隈」?

2020年可視為界隈文化崛起的分水嶺。疫情導致的外出限制,使人們面對面交流的機會減少,而社群媒體的成熟進一步放大了影視內容與資訊在平台上的影響力。年輕人花費更多時間在社群上討論、互動,並連結起擁有相同興趣與嗜好的人,這種基於共同喜好自然形成的群體,即是所謂的「界隈」。

界隈的分類極為細緻,涵蓋興趣、嗜好、審美、生活方式等多元領域。與傳統社群不同,界隈成員之間沒有固定的領導者,而是透過共鳴與交流維繫彼此的關係。因此,它與我們熟悉的網紅文化有所不同。由於這些群體是自然形成的,界隈之間的界線往往模糊,甚至可能出現部分重疊,各種界隈間也時常會相互影響。同時,一個人往往可以身處於多個界隈,身分是多元且不受限的。

界隈文化的發展與擴散,主要依賴社群媒體的高度傳播性與連結性。然而,界隈並不僅停留於網路空間,許多群體會將線上的連結延伸至現實世界,轉化為實體活動或社群聚會,其影響力是更為深遠的。

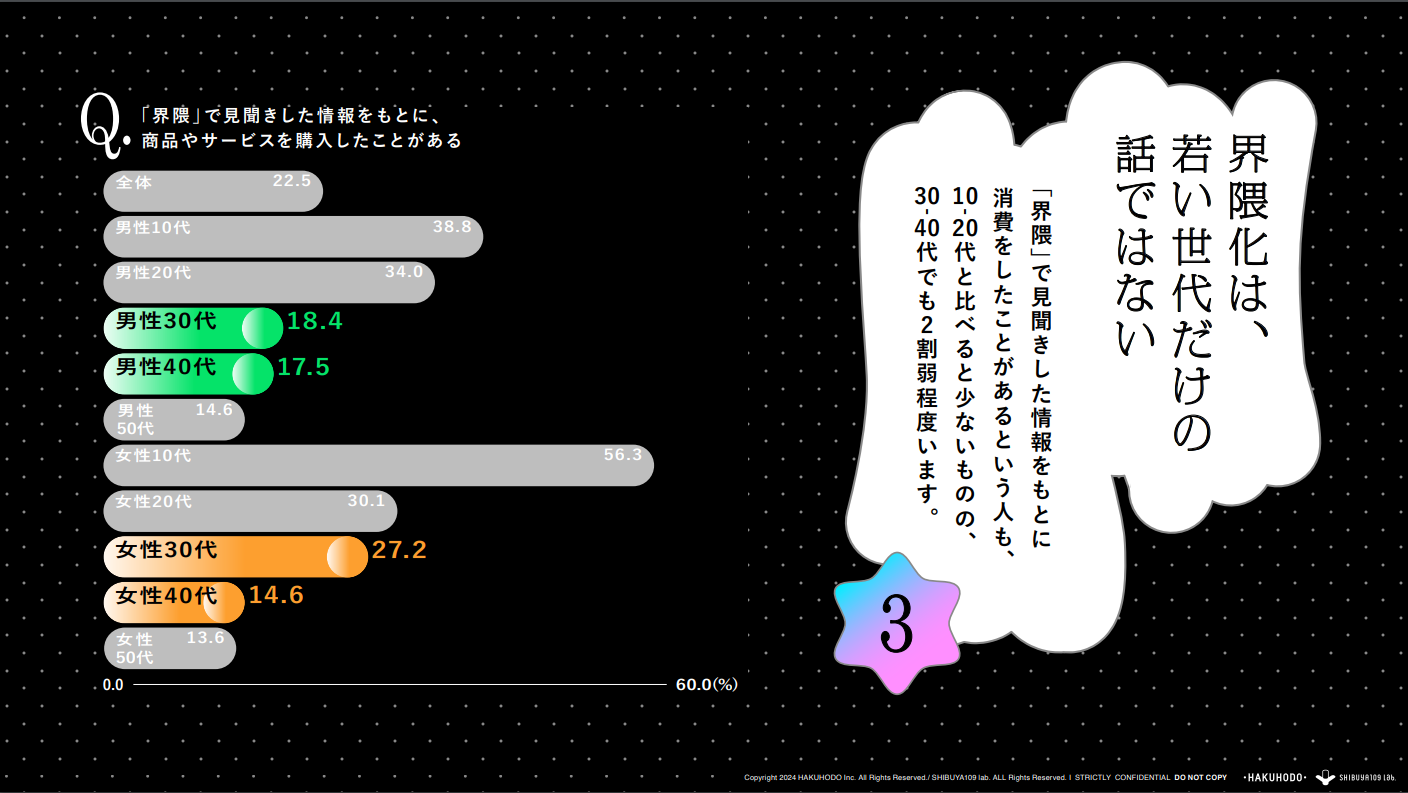

雖然我們的認知中,界隈似乎是屬於現在Z世代年輕人獨有的特殊文化,但根據博報堂的調查報告,在 30-40 歲年齡層中,約有 40% 的人表示他們知道「界隈」這個詞,甚至約 25% 的人認為自己也屬於某個「界隈」團體。

在消費行為方面,受到「界隈文化」影響而進行消費的比例,Z 世代雖然相對較高,但 30-40 歲族群也有約 20% 的人受到影響。這顯示出「界隈文化」的影響力不僅限於年輕人,而是已經滲透到更廣泛的消費群體。特別是在社群媒體普及、興趣社群活躍的當下,這種基於興趣和認同感所驅動的消費模式,正在成為跨世代的趨勢。

#界隈文化對消費行為的影響&WEGO的行銷案例

界隈文化與消費者溝通模式的改變,可以看出大眾媒體資訊傳播影響力的下降,也象徵著個人化與小眾化世代的來臨。從傳統大眾媒體到網紅行銷,再到如今的「界隈文化」,資訊傳遞的方式已從企業單向灌輸,逐步演變為雙向互動。企業不再是單方面向消費者推送資訊,而是需要從分眾市場中找到更精準的受眾,並與他們建立深度互動,以培養品牌忠誠度,這類消費行為已經超越了純粹的功能性需求,更強調價值認同與社群歸屬感。

然而,這種小眾社群的崛起也使得企業在規劃行銷策略時更具挑戰性。界隈文化的形成是自然發展的結果,消費者的決策受到自身需求及小群體意見的強烈影響,這使得傳統的行銷模式效益遞減。雖然 KOL與 KOC在界隈文化中依然扮演重要角色,他們可能是某些界隈團體所推從的意見領袖,但整體市場已趨於高度分化,話語權不再集中於少數中大型網紅,而是分散至更多小型社群與個人影響者手中。

在日本 10~20 歲年輕族群中極具人氣的 WEGO 服飾品牌,早在 2020 年便率先開始推行「界隈行銷」。他們成立 「WE LABO」,針對年輕人關注的不同主題,如 Y2K、JK、オタク(御宅)等,分別經營獨立的 Instagram 帳號。透過這些社群平台,除了分享與主題相關的日常穿搭和相關資訊外,WEGO也讓年輕消費者直接參與商品設計、意見回饋與品牌推廣活動,強化與受眾的互動,使產品更貼近市場需求。

除了線上的界隈行銷,WEGO 也在實體店鋪中融入界隈文化,提供更符合年輕族群習慣的購物體驗。例如 2024 年重新開幕的 「WEGO 1.3.5...原宿店」,其店內陳列不再以服飾類別區分,而是依據不同的界隈進行分區。這種模式讓實體店鋪如同一本雜誌般,成為「內容編輯中心」,讓消費者能快速找到符合自身興趣的商品,同時增強品牌的社群連結與黏著度。

#界隈文化在台灣?

那麼,台灣是否也存在像日本這樣的界隈文化呢?許多人可能會聯想到台灣的 PTT、Dcard 等論壇,因為這些平台的看板往往圍繞特定興趣或話題形成社群,並吸引擁有相同愛好的人參與討論。然而,現代的界隈文化不僅止於興趣聚集,還強調成員間的高度連結性與身分認同,並且往往與消費行為息息相關。

以「推活」為例,粉絲不僅關注偶像或作品,還會透過購買周邊商品、參加演唱會或舉辦應援活動來表達支持,這種 「透過消費來強化社群歸屬感」 的特徵,正是界隈文化的一大核心。而台灣的 PTT、Dcard 雖然也能凝聚特定話題的討論,但由於其 匿名性與即時性較強,社群認同感相對較低,成員之間的連結往往停留在文字交流,而較少延伸至線下活動或消費行為。

相較之下,Instagram、Facebook 社團、Discord 等更具個人色彩與長期參與屬性的社群平台,更容易培養出界隈文化。隨著年輕世代的消費模式越來越偏向「價值導向」與「社群認同」,與目標社群建立更深層的互動,才有機會開拓更精準的市場機會。

新聞參考來源:WEGO「界隈マーケ」Z世代つかむ SNS8分類で嗜好深掘り

3、吉野家「脫牛丼」計畫,拉麵市場成發展重心

吉野家作為日本牛丼連鎖的代表企業,在 2025 年宣布將逐步「脫離牛丼」的策略轉型。

近年來,美國牛肉價格因乾旱、飼料成本高漲而大幅上升,日本國內大米價格也持續攀升,導致以牛丼為核心商品的吉野家面臨嚴峻的經營壓力。相比競爭對手Sukiya(すき家)和 松屋,吉野家對牛丼事業的依賴程度更高,因此在這波環境變動下,不得不採取更大幅度的策略調整,以減少對單一商品的風險。

為了突破困境,吉野家開始嘗試替代肉品,例如推出「鴕鳥肉丼」,並進一步將業務重心擴展至其他市場。同時,積極推動海外展店,試圖打造新的營收支柱,擺脫對牛丼業務的高度依賴。

#吉野家的兩面戰場:國內市場的挑戰

面對日本內需市場的挑戰,吉野家正在調整其營運模式。根據日經新聞的調查,約 30.8% 的日本外食企業認為展店比一年前更加困難,主要受建設成本上升(64.1%) 和人手短缺(60.9%) 影響。在這樣的市場環境下,吉野家 2025 年 2 月期原定的 114 間新店計畫縮減至 50 間,並將 70% 以上的新店轉為外帶專門店,透過小型店鋪降低租金與人力成本,以提升展店效率。

然而,僅靠減少展店並無法解決營收壓力,吉野家也同步推動多角化經營,擴大品類布局,降低對牛丼的依賴。

除了旗下已有的烏龍麵連鎖品牌「はなまる」 外,吉野家近年來加速將店內受歡迎的菜單獨立為新品牌:2024年12月在淺草設立第一間咖哩專賣店「もう~とりこ」以牛肉咖哩為主打商品,同月在橫濱設立唐揚雞和飯糰專賣店「でいから」鎖定外帶市場。

而拉麵市場則是成為集團目前發展的重心,且積極在強化供應鏈的布局。自2017年以來,吉野家便陸續收購拉麵品牌,逐步擴大在該市場的影響力:

- 2017 年:收購拉麵連鎖店 「せたが屋」。

- 2019 年:收購經營 「とりの助」「風雲丸」 等品牌的 株式会社ウィズリンク。

- 2024 年 5 月:收購京都食品製造商 「宝産業株式會社」,強化麵食供應鏈。

- 2024 年 12 月:收購 「キラメキノ未来」,旗下擁有 「鶏白湯ラーメン」 和 「台湾まぜそば」 兩大拉麵品牌。

吉野家 HD 社長河村泰貴表示,與牛丼相比,拉麵的品質管理相對容易,且在海外市場更具拓展潛力。這與吉野家過去主打牛丼的策略形成對比,顯示出企業的戰略轉向——從高度依賴牛丼,轉為多品牌、多品類經營,以提高抗風險能力。

而根據吉野家的規劃,集團希望在2034年前,將拉麵店擴張至目前的 3 倍規模,新增約 300 間門店。吉野家採取「收購地方特色拉麵品牌」的模式,以減少風險並強化品牌多樣性。

#吉野家的兩面戰場:海外擴張

隨著日本內需疲弱,許多外食企業將目標轉向海外市場。根據日經報導,2024 年計畫積極拓展海外市場的日本外食企業比例大幅上升,其中美國、越南、印尼、泰國等市場最受關注。

吉野家在 2024 年 10 月於歐洲開設了第一間 「ばり嗎(BARI-UMA RAMEN)」,測試拉麵市場的潛力。與牛丼不同,拉麵在歐美市場具備較高的品牌價值,可以設定比日本國內更高的價格,且仍保有競爭力。這與壽司郎在美國推出壽司居酒屋的策略類似,皆希望透過「高附加價值的日本料理」來打入海外市場。

同為牛丼競爭對手的Sukiya(すき家) 在 2025 年 3 月期的新增店鋪計畫中,則有超過 90% 為海外店鋪,也顯示出對海外市場的高度倚賴。

雖然吉野家HD正積極推動轉型,但日本的少子化和人口結構老化,讓人手不足的問題成為發展上的隱憂,吉野家HD後續如何確保穩定的人才供應?自動化技術的導入又能帶來多少營運效率上的提升?值得我們持續關注。

新聞參考來源:脱「牛丼一本足」進める吉野家 カレー、から揚げ、おにぎり、ラーメン、どこまで広がる?

=======================

▶最近偶爾出沒 Thread ,歡迎來輕鬆聊天:《Usagi的日本商業放送》😉